Thuế thu nhập cá nhân là gì? Cách tính thuế thu nhập cá nhân mới nhất 2026

Ngày đăng 09/01/2026

58201 lượt xem

Hiểu rõ về thuế thu nhập cá nhân giúp bạn bảo vệ quyền lợi hợp pháp của mình. Cập nhật ngay công thức tính thuế thu nhập cá nhân cho từng đối tượng!

Thuế thu nhập cá nhân là một trong những loại thuế quan trọng, đóng vai trò thiết yếu trong hệ thống tài chính của mỗi quốc gia. Tuy nhiên, nhiều người lao động vẫn chưa hiểu rõ về loại thuế này và cách tính thuế như thế nào là đúng quy định pháp luật.

Vì vậy, trong bài viết này, Home Credit sẽ chia sẻ cho bạn tất tần tật các thông tin về thuế TNCN và hướng dẫn cách tính thuế hiện hành mới nhất hiện nay!

Bài viết liên quan:

- 6 cách tra mã số thuế TNCN đơn giản, chính xác 2026

- eKYC là gì? eKYC có bắt buộc khi giao dịch trực tuyến?

Thuế TNCN là loại thuế quan trọng mà người lao động cần phải biết

Thuế TNCN là loại thuế quan trọng mà người lao động cần phải biết

1. Thuế thu nhập cá nhân là gì? Đóng thuế thu nhập cá nhân là bao nhiêu?

Thuế thu nhập cá nhân là một phần tiền lương hoặc thu nhập mà mỗi công dân phải có nghĩa vụ nộp vào ngân sách nhà nước. Khoản thuế này được tính dựa trên thu nhập thực tế của từng người, sau khi đã trừ đi các khoản chi phí hợp lý như bảo hiểm, đóng góp từ thiện hay các khoản giảm trừ khác,...

Đối tượng nộp thuế thu nhập cá nhân được chia thành 2 chủ thể:

(1) Cá nhân cư trú: tính thu nhập chịu thuế với các khoản phát sinh trong và ngoài lãnh thổ Việt Nam. Để được xem là cá nhân cư trú, người nộp thuế phải đáp ứng một trong các điều kiện sau:

- Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam

- Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

(2) Cá nhân không cư trú: là người không thỏa mãn các điều kiện để được xem là cá nhân cư trú, thu nhập chịu thuế của các đối tượng này chỉ tính trên nguồn thu phát sinh trong lãnh thổ Việt Nam.

Thuế TNCN là loại thuế tính trên phần thu nhập mà cá nhân nhận được

Thuế TNCN là loại thuế tính trên phần thu nhập mà cá nhân nhận được

Về cơ bản, những người có thu nhập từ tiền lương, kinh doanh, đầu tư,... đều phải đóng thuế thu nhập cá nhân. Tuy nhiên, những người có thu nhập thấp sẽ được miễn thuế hoặc chỉ phải đóng một mức thuế rất nhỏ.

Qua đó, Nhà nước đảm bảo sự công bằng trong việc phân chia gánh nặng thuế, không gây ảnh hưởng đến cuộc sống của những người có thu nhập thấp.

>>> Xem thêm: Freelancer có cần đóng TNCN? Cách đóng và lưu ý mới nhất 2026

2. Mức lương bao nhiêu phải nộp thuế thu nhập cá nhân?

Từ ngày 01/07/2026, Luật Thuế thu nhập cá nhân (TNCN) sửa đổi được Quốc hội thông qua ngày 10/12/2025 sẽ bắt đầu có hiệu lực. Theo đó, mức giảm trừ gia cảnh đối với cá nhân nộp thuế là 15,5 triệu đồng/tháng, đối với mỗi người phụ thuộc là 6,2 triệu đồng/tháng. Dưới đây là bảng mức lương phải đóng thuế thu nhập cá nhân tương ứng với số lượng người phụ thuộc bạn có thể tham khảo:

Số người phụ thuộc | Mức đóng thuế thu nhập cá nhân |

0 | >= 15,5 triệu VND/tháng |

1 | >= 21,7 triệu VND/tháng |

2 | >= 27,9 triệu VND/tháng |

3 | >= 34,1 triệu VND/tháng |

4 | >= 40,3 triệu VND/tháng |

5 | >= 46,5 triệu VND/tháng |

n | >= 15,5 triệu VND + (n*6,2 triệuVND) |

Lưu ý: Với trường hợp người đi làm không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng thì sẽ phải nộp thuế với thuế suất 10% trên thu nhập. Mức thuế thu nhập cá nhân này chỉ được áp dụng khi bạn thuộc hai trường hợp trên và có tổng mức trả thu nhập từ 2 triệu.

Cá nhân có mức lương trên 15,5 triệu VND/tháng có thể phải nộp thuế TNCN

3. Cách tính thuế thu nhập cá nhân cho từng đối tượng mới nhất

Cách tính thuế thu nhập cá nhân đối với từng nhóm đối tượng là hoàn toàn khác nhau; dù vậy, hầu hết các tổ chức, cá nhân đều áp dụng công thức tính thuế thu nhập cá nhân cơ bản sau:

Công thức tính thuế TNCN cơ bản thường được áp dụng

Từ công thức trên, Home Credit đã thiết kế công thức tính thuế thu nhập cá nhân trên Excel. Bạn chỉ cần tải file và nhập thông tin tương ứng là sẽ có kết quả tự động.

Mặc khác, để xác định đúng tiền thuế TNCN phải nộp vào Ngân sách Nhà nước, bạn cần hiểu rõ căn cứ tính thuế và áp dụng đúng công thức cho từng trường hợp cụ thể sau:

3.1 Đối với cá nhân cư trú

Căn cứ theo quy định pháp luật hiện hành, thuế thu nhập cá nhân đối với cá nhân cư trú được xác định theo công thức sau:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế từ tiền lương, tiền công = Tổng Thu nhập chịu thuế – các khoản đóng BHXH, BHYT, bảo hiểm trách nhiệm nghề nghiệp đối với một số ngành nghề phải tham gia bảo hiểm bắt buộc – các khoản giảm trừ khác.

- Thu nhập tính thuế từ các nguồn thu nhập khác = Tổng Thu nhập chịu thuế.

- Thuế suất:

(1) Đối với thu nhập có được từ các nguồn thu khác, pháp luật quy định áp dụng mức thuế suất cố định riêng đối với từng ngành.

(2) Đối với thu nhập từ tiền lương, tiền công của người lao động:

- Cá nhân cư trú không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 03 tháng, mà có tổng mức trả thu nhập từ 02 triệu VND/lần trở lên thì phải khấu trừ thuế suất theo mức cố định là 10% trên thu nhập.

- Cá nhân cư trú ký hợp đồng lao động từ 03 tháng trở lên thì áp dụng theo biểu thuế suất lũy tiến từng phần, cụ thể:

Bậc thuế | Phần thu nhập tính thuế (triệu VND/năm) | Phần thu nhập tính thuế (triệu VND/tháng) | Thuế suất (%) |

1 | Đến 120 | Đến 10 | 5 |

2 | Trên 120 đến 360 | Trên 10 đến 30 | 10 |

3 | Trên 360 đến 720 | Trên 30 đến 60 | 20 |

4 | Trên 720 đến 1.200 | Trên 60 đến 100 | 30 |

5 | Trên 1.200 | Trên 100 | 35 |

Ví dụ: Ông A là người lao động có ký hợp đồng lao động, tại kỳ trả lương tháng 10/2026, ông A nhận được các khoản thu sau:

- Tiền lương tính theo ngày công thực tế: 30.000.000 VND.

- Phụ cấp tiền ăn giữa ca: 730.000 VND.

Trong tháng này, ông A không đóng góp bất cứ khoản nào về từ thiện, nhân đạo,… Ngoài ra, ông A đang nuôi 1 người con dưới 18 tuổi (đã đăng ký người phụ thuộc tại công ty). Để tính thuế thu nhập cá nhân bao nhiêu phải nộp trong trường hợp này, ông A cần tóm tắt tổng hợp các dữ kiện trên theo bảng sau:

Các khoản thu | Nội dung | Thành tiền (VND) |

Tổng thu nhập | Tiền lương + phụ cấp = 20.000.000 + 730.000 | 30.730.000 |

Các khoản bảo hiểm

| BHXH (8%) = 20.000.000 x 8% | 1.600.000 |

BHYT (1,5%) = 20.000.000 x 1,5% | 300.000 | |

BHTN (1%) = 20.000.000 x 1% | 200.000 | |

Các khoản giảm trừ | Giảm trừ đối với bản thân ông A | 15.500.000 |

Giảm trừ đối với 01 người phụ thuộc | 6.200.000 | |

Các khoản thu không tính vào thu nhập | Phụ cấp tiền ăn giữa ca | 730.000 |

Như vậy, thu nhập tính thuế của ông A là:

Thu nhập tính thuế (TNTT) = Tổng thu nhập - (Các khoản bảo hiểm + Giảm trừ + Các khoản miễn thuế) = 30.730.000 - (2.100.000 + 21.700.000 + 730.000) = 6.200.000 VND

Tóm lại, thu nhập tính thuế của ông A đang thuộc bậc 1 (phần thu nhập từ tiền lương, tiền công đến 10 triệu VND). Căn cứ theo biểu thuế suất quy định tại Luật thuế thu nhập cá nhân:

Số thuế TNCN phải nộp = TNTT x 5% = 6.200.000 x 5% = 310.000 VND

Thu nhập từ tiền công của cá nhân cư trú tính theo thuế suất lũy tiến

3.2 Đối với cá nhân không cư trú

Công thức tính thuế thu nhập cá nhân phải nộp đối với cá nhân không cư trú trên lãnh thổ Việt Nam cũng được áp dụng tương tự như cá nhân cư trú, cụ thể:

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

Trong đó:

- Thu nhập tính thuế từ tiền lương, tiền công của cá nhân không cư trú: được xác định như đối với thu nhập chịu thuế TNCN từ tiền lương, tiền công của cá nhân cư trú, nhưng không được xem xét đến các khoản giảm trừ.

- Trong trường hợp cá nhân không cư trú làm việc đồng thời ở Việt Nam và nước ngoài nhưng không tách riêng được phần thu nhập phát sinh tại Việt Nam thực hiện theo công thức sau:

a) Đối với trường hợp cá nhân người nước ngoài không hiện diện tại Việt Nam:

Tổng thu nhập phát sinh tại Việt Nam |

= | Số ngày làm việc cho công việc tại Việt Nam |

x | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) |

+ | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

Tổng số ngày làm việc trong năm |

Trong đó: Tổng số ngày làm việc trong năm được tính theo chế độ quy định tại Bộ Luật Lao động của Việt Nam.

b) Đối với các trường hợp cá nhân người nước ngoài hiện diện tại Việt Nam:

Tổng thu nhập phát sinh tại Việt Nam |

= | Số ngày có mặt ở Việt Nam |

x | Thu nhập từ tiền lương, tiền công toàn cầu (trước thuế) |

+ | Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam |

365 ngày |

Thu nhập chịu thuế khác (trước thuế) phát sinh tại Việt Nam thuộc các trường hợp nêu trên được xác định là các khoản lợi ích khác bằng tiền hoặc không bằng tiền mà người lao động được hưởng ngoài tiền lương, tiền công do người sử dụng lao động trả hoặc trả hộ cho người lao động.

Thu nhập tính thuế TNCN từ các nguồn thu nhập khác = Tổng Thu nhập chịu thuế

Thuế suất:

(1) Đối với thu nhập có được từ các nguồn khác, pháp luật quy định áp dụng mức thuế suất cố định theo từng loại ngành và lĩnh vực khác nhau.

(2) Đối với thu nhập từ tiền lương, tiền công của cá nhân không cư trú, pháp luật quy định áp dụng mức thuế suất cố định là 20%.

Ví dụ: Ông S là người nước ngoài tới Việt Nam làm việc theo hợp đồng lao động có thời hạn. Ông S hiện diện tại Việt Nam trong 3 tháng và phát sinh thu nhập từ tiền lương, tiền công là 40.000.000 VND/tháng. Do đó, có thể xác định ông S là cá nhân không cư trú có phát sinh nguồn thu nhập tại Việt Nam, mức thuế TNCN ông S phải nộp là:

Số thuế TNCN phải nộp = TNTT x 20% = 40.000.000 x 20% = 8.000.000 VND

Cá nhân không cư trú không được xét giảm trừ khi tính thuế TNCN

4. Cách tính thuế thu nhập cá nhân online chuẩn xác, chính thống 2026

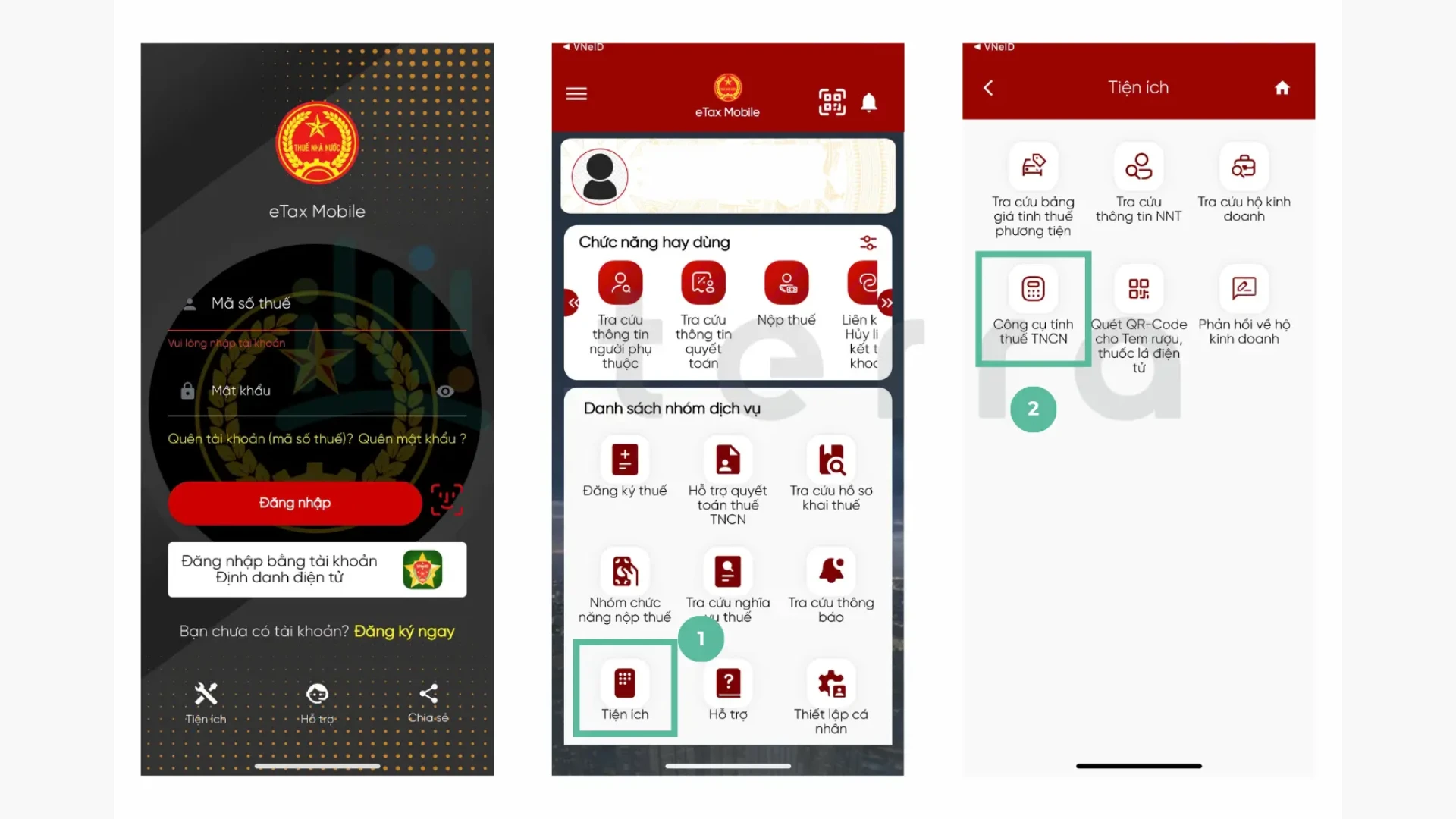

4.1 Tính thuế thu nhập cá nhân online qua app eTax Mobile

Để tính thuế thu nhập cá nhâ online trên ứng dụng eTax Mobile, bạn chỉ cần thực hiện theo các bước đơn giản sau:

Bước 1: Truy cập Google Play (Android) hoặc App Store (iOS) để tiến hành tải app eTax Mobile về máy. Sau đó, mở ứng dụng và đăng ký hoặc đăng nhập tài khoản.

Bước 2: Chọn mục Danh sách nhóm dịch vụ trên màn hình chính, tiếp tục nhấn chọn Tiện ích.

Bước 3: Nhấn chọn Công cụ tính thuế TNCN.

Tính thuế TNCN online dễ dàng trên ứng dụng eTax Mobile

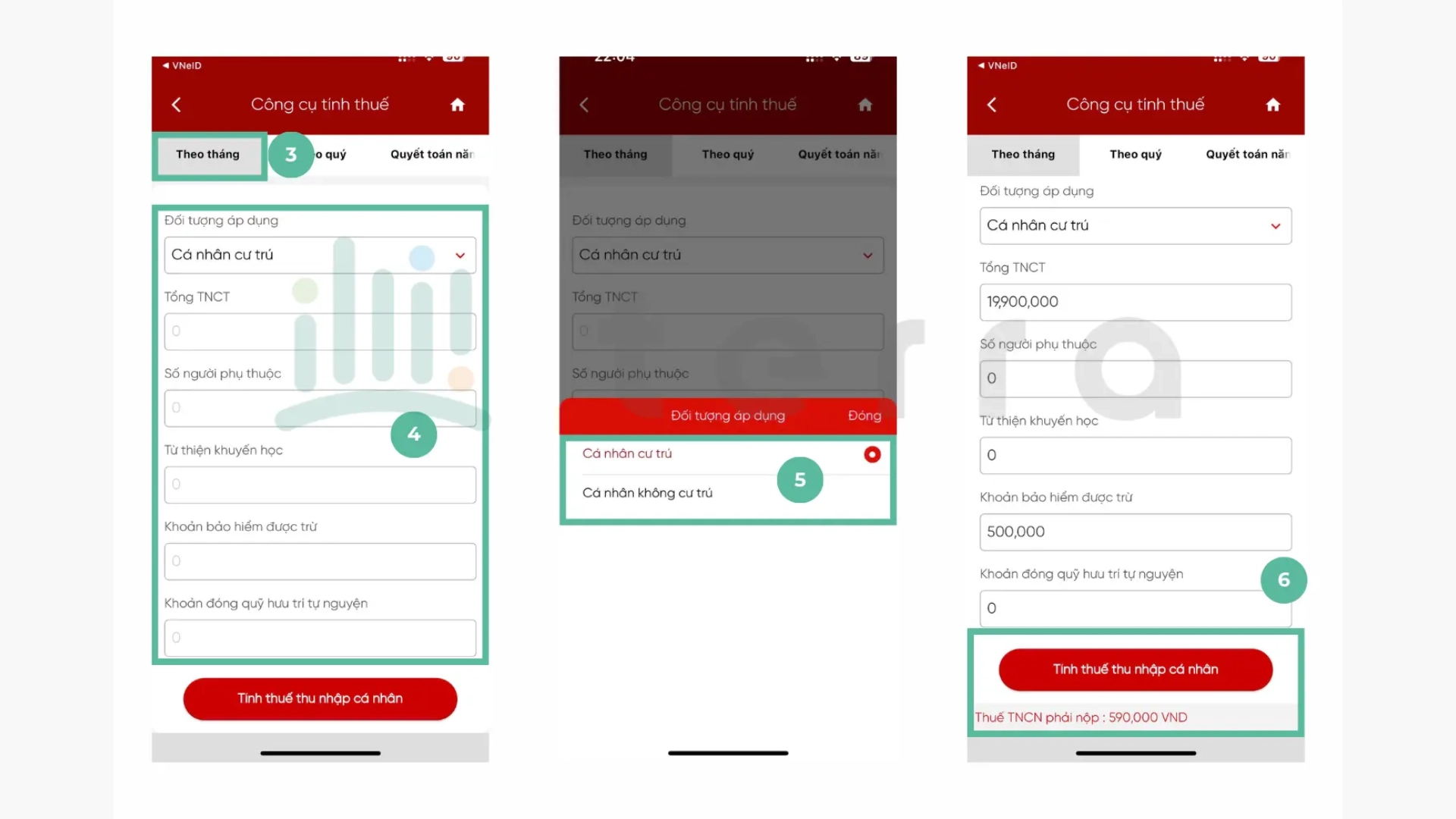

Bước 4: Điền đầy đủ các thông tin ở mục Theo tháng, The quý hoặc Quyết toán năm và nhấn chọn Tính thuế thu nhập cá nhân. Kết quả thuế TNCN của bạn sẽ được hiển thị ở phía bên dưới màn hình.

Kiểm tra chính xác thông tin khi điền vào các mục yêu cầu khi tính thuế TNCN

4.2 Tính thuế thu nhập cá nhân online trên trang Thư viện pháp luật

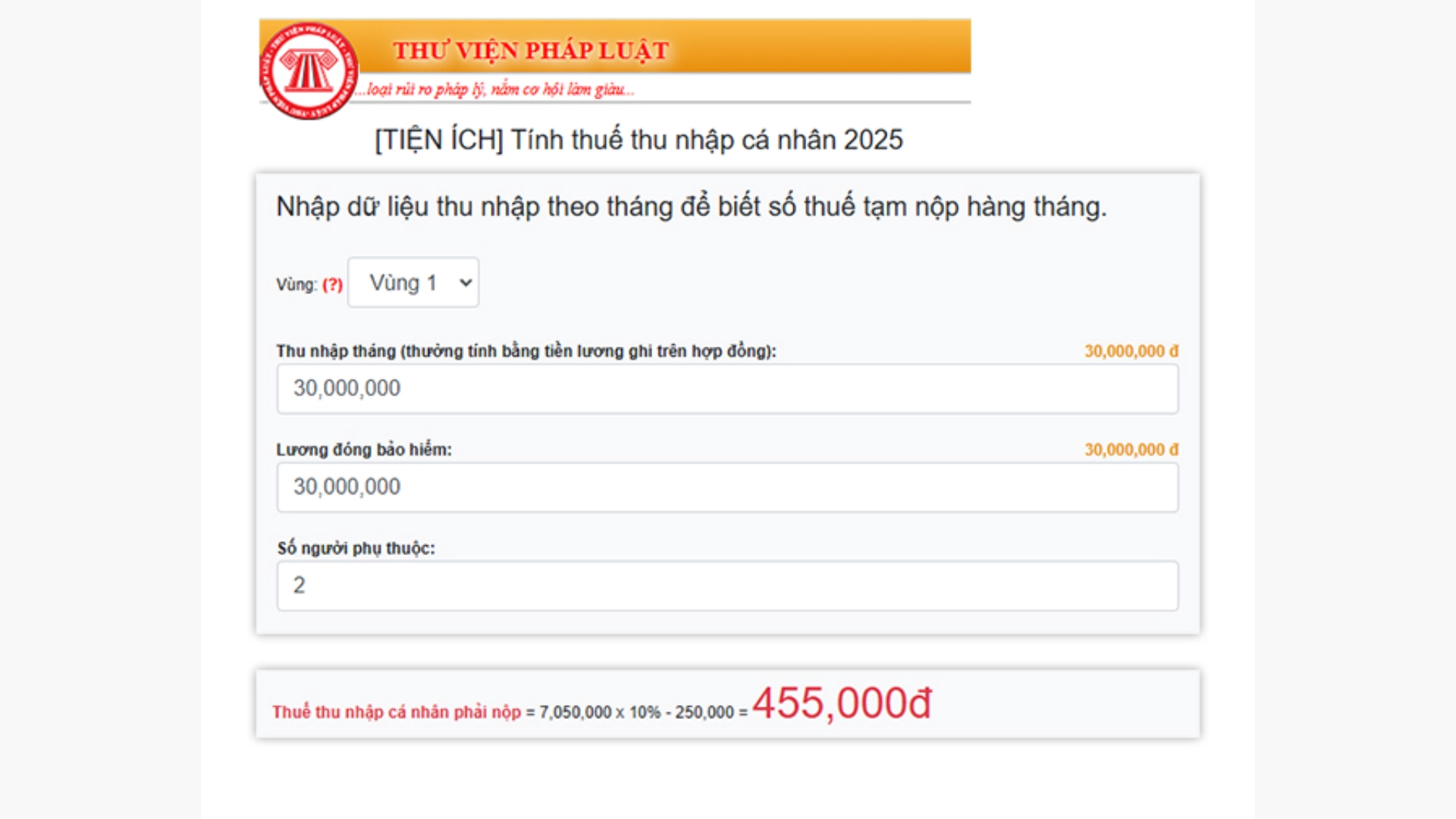

Ngoài ứng dụng, bạn có thể truy cập website của Thư viện pháp luật để tính thuế thuế nhập cá nhân trực tuyến qua các bước sau:

- Bước 1: Nhấp vào tiện ích tính thuế thu nhập cá nhân của trang Thư viện pháp luật

- Bước 2: Nhấn chọn Vùng

- Bước 3: Nhập thông tin cần thiết như Thu nhập hàng tháng (thường tính bằng tiền lương trên hợp đồng), Lương đóng bảo hiểm, Số người phụ thuộc.

- Bước 4: Tiện ích tự động trả kết quả ở hàng cuối cùng với nội dung Thuế thu nhập cá nhân phải nộp.

Dễ dàng tính thuế TNCN trực tuyến trên trang Thư viện pháp luật

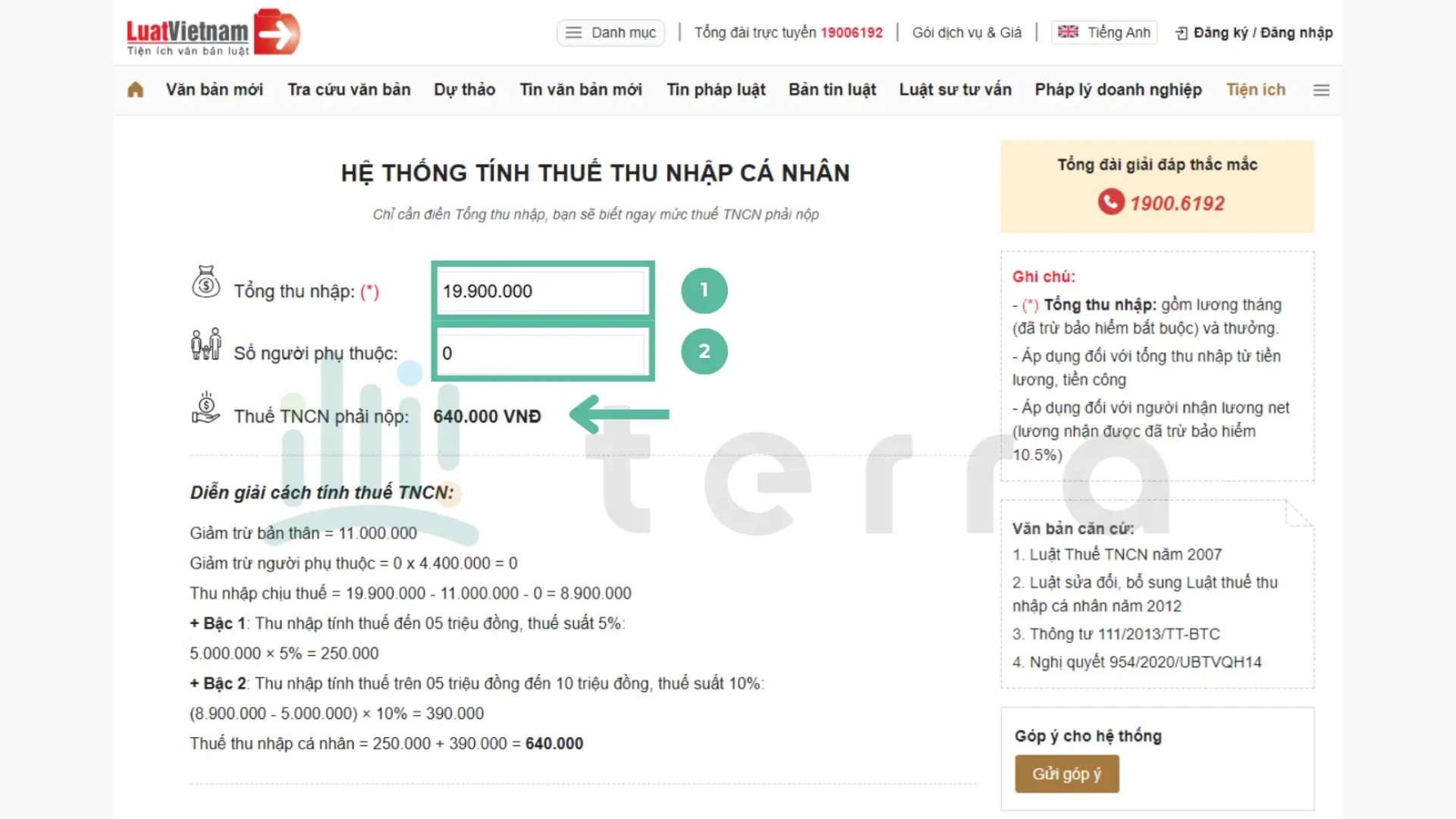

4.3 Tính thuế TNCN trên qua trang Luật Việt Nam

Bạn cũng có thể truy cập những website uy tín khác như Luật Việt Nam để tính thuế thu nhập cá nhân online. Dưới đây là các bước thực hiện:

- Bước 1: Truy cập vào hệ thống tính thuế thu nhập cá nhân của trang Luật Việt Nam

- Bước 2: Điền lần lượt thông tin ở mục Tổng thu nhập và Số người phụ thuộc

- Bước 3: Xem kết quả về thuế thu nhập cá nhân được hiển thị ở mục Thuế TNCN phải nộp.

Tính thuế thu nhập cá nhân online trên trang Luật Việt nam với diễn giải chi tiết về cách tính

5. Những câu hỏi thường gặp khi tính thuế thu nhập cá nhân

5.1 Thu nhập nào phải chịu thuế TNCN?

Thu nhập phải chịu thuế TNCN bao gồm:

- Tiền lương, tiền công

- Tiền thưởng, tiền làm thêm giờ (nếu vượt mức miễn thuế quy định)

- Các khoản phụ cấp không được miễn thuế như phụ cấp chức vụ, trách nhiệm.

- Một số khoản không chịu thuế như tiền ăn trưa, hỗ trợ điện thoại trong mức quy định, trợ cấp thai sản,...

5.2. Mức giảm trừ gia cảnh hiện nay là bao nhiêu?

Theo quy định mới nhất:

- Giảm trừ bản thân người nộp thuế: 15,5 triệu VND/tháng

- Giảm trừ cho mỗi người phụ thuộc: 6,2 triệu VND/tháng

- Nếu bạn có đăng ký người phụ thuộc đúng hạn, bạn sẽ được trừ khoản này trước khi tính thuế.

5.3 Lương NET có phải tính thuế không?

Có. Lương NET là lương đã trừ thuế, nhưng để xác định số thuế phải nộp chính xác (đặc biệt khi quyết toán thuế TNCN đầu năm), bạn cần quy đổi từ lương NET sang GROSS, rồi thực hiện các bước tính thuế bình thường.

5.4 Tính thuế theo tháng hay theo năm?

Nếu bạn là nộp thuế tạm tính thì tính theo tháng hoặc quý. Nếu bạn quyết toán thuế thì tính tổng thu nhập cả năm để xác định số thuế phải nộp hoặc hoàn thuế.

5.5 Làm thế nào để xác định phải đóng thêm hay được hoàn thuế?

Để biết được mình được hoàn thuế hay phải đóng thêm, bạn chỉ cần thực hiện theo 2 bước sau:

- Bước 1: Thu thập đầy đủ chứng từ thuế thu nhập cá nhân tại các nơi làm việc có phát sinh thu nhập trong năm bạn muốn quyết toán

- Bước 2: Nhập thông tin lên file cách tính thuế TNCN 2026 Excel đính kèm để xác định số thuế cần nộp thêm hoặc được hoàn.

Trong bài viết này, Home Credit đã cung cấp thông tin cơ bản về khái niệm thuế thu nhập, công thức tính cùng cách áp dụng chi tiết cho từng đối tượng khác nhau. Nếu bạn là người lao động đang sở hữu mức lương từ 15,5 triệu VND/tháng trở lên, hãy kiểm tra xem bản thân có thuộc đối tượng phải đóng thuế TNCN hay không nhé! Và đừng quên truy cập trang Cẩm nang Tài chính số toàn diện của Home Credit để đọc thêm mẹo hay về tài chính nhé!

-------

Blog Home Credit - Cẩm nang Tài chính số Toàn diện

Tài chính không chỉ là những con số mà còn là chìa khóa mở ra sự tử chủ và ổn định trong cuộc sống. Với Blog Cẩm nang Tài chính số Toàn diện, Home Credit sẽ giúp bạn:

- Nắm vững kiến thức về tín dụng và nợ để tránh các rủi ro tài chính

- Hiểu rõ kiến thức tài chính tổng quan và cách quản lý tài chính cá nhân hiệu quả

- Học cách quản lý chi tiêu và kiểm soát dòng tiền, từ kiếm tiền, tiết kiệm cho đến đầu tư theo năng lực, hướng đến độc lập và tự do tài chính

- Thực hiện thanh toán dễ dàng, an toàn, từ mua sắm đến các hóa đơn thiết yếu.

Chủ động hiểu về tài chính cũng chính là cách để bạn vững tâm trước mọi quyết định lớn nhỏ. Truy cập trang Cẩm nang Tài chính số Toàn diện của Home Credit ngay hôm nay!

Thông tin liên hệ

1900 633 633

1900 633 633 1900 633 999

1900 633 999CÔNG TY TÀI CHÍNH TNHH MTV HOME CREDIT VIỆT NAM

Tầng G, 8 và 10 Tòa nhà Phụ Nữ, số 20 Nguyễn Đăng Giai, Phường An Khánh, TP.HCM

Tải ứng dụng Home Credit

Để quản lý khoản vay và nhận các ưu đãi độc quyền trên ứng dụng Home Credit